让建站和SEO变得简单

让不懂建站的用户快速建站,让会建站的提高建站效率!

发布日期:2024-11-07 23:39 点击次数:90

广发证券银行分析师 倪军、李文洁

中枢不雅点

ROE 拆分:杭州银行举座呈现资产质地优异、低欠债成本、高中收的特质。(1)资产质地处在同行最优水平,主要收成于公司“不以风险换发展”的历久目的操办视角。疫情后经济复苏弱于预期,稳经济政策下基建领域信贷需求晋升,公司缩小风险偏好,晋升广义基建类贷款占比,小微贷款增速放缓。面前行业资产质地广宽承压的环境下,公司现实资产质地水缓和信用成本保抓较大“安全边缘”,风险抵补智商弥散。(2)净息差与行业差距收窄,对公压舱石上风延续,24H1 对公贷款息差跳跃江浙地区其他城商行平均 97bp,并为其他业务提供多数低成本欠债。零卖贷款重质地,受经济复苏弱于预期、地产价钱波动等影响,公司严慎遴荐零卖客群,看好经济复苏后,信用小微带来的收益晋升契机。(3)科创金融带动托管中收,巩固抽象金融就业上风。

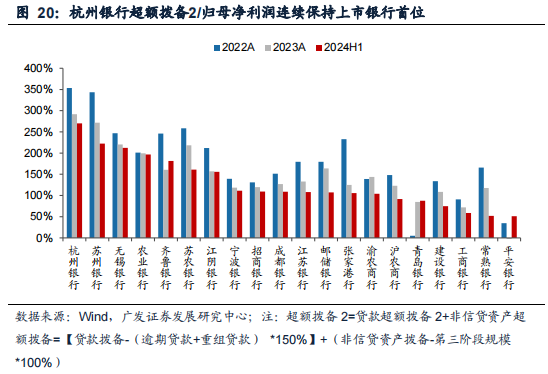

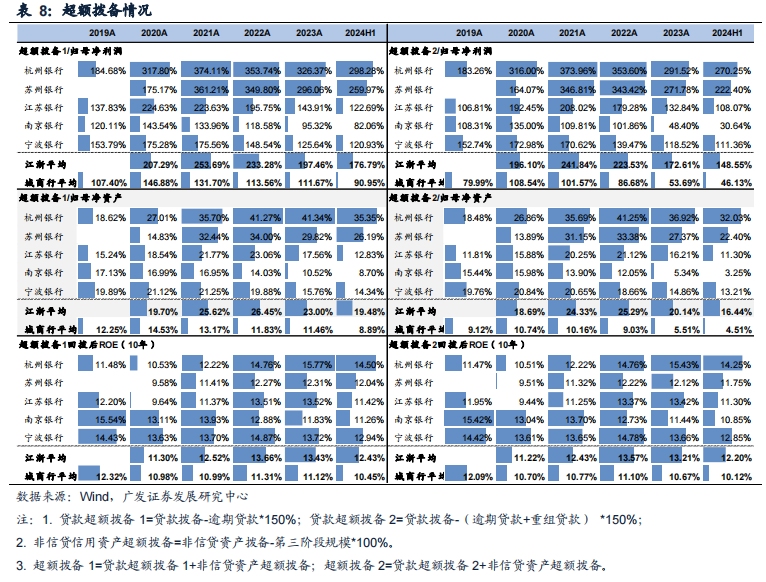

短期看公司存量资产质地优异,流量拨备较厚,足以在改日应酬经济周期和利率周期冲击。存量角度,据《银行逾额拨备复原与估值分析》中构建的逾额拨备方针看,24Q2 末逾额拨备 2/归母净利润达 270%,多年保抓 A 股上市银行首位。流量角度,银行风险偏好决定改日的资产质地,进而决定其盈利智商。公司风险偏好额外低,滋生资产收益率-信用成本历久低于江浙城商行平均,标明偏好中低风险资产的同期计提了弥散的拨备,质地有望保抓优秀。测算若逾额拨备在改日 5 年平衡开释,刻下隐含 ROE 约 21%,足以应酬改日经济及利率周期冲击。

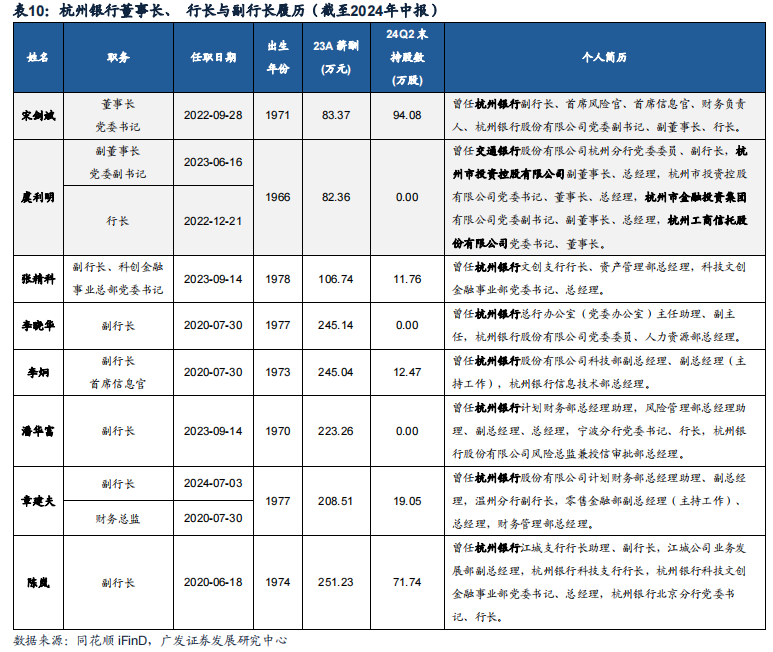

中期保照管层慎重,科创金融提供增长潜能。照管层年富力强,现任董事长、副行长均为里面训导,为行内计策的历久鼓动与贯彻践诺奠定基础。同期,公司收拢浙江深化实施蜕变强省机遇,将科技文创金融手脚各异化计策标的,面前正在向数据与行业专科化驱动转型的“科创 3.0”转型。一方面打造科创企业线上融资平台,以科创企业评估模子为中枢,推动小额尺度信用贷款;另一方面通过行业接头数据筛选细分行业中最具成长后劲的企业,提前布局触达客户,以中历久流贷或技俩贷款为中枢,并附加期权遴荐权。24Q2 末累计就业科技型企业 2.2 万户,融资敞口余额 779 亿元,创业股权投资基金托管限度达 1,730 亿元。

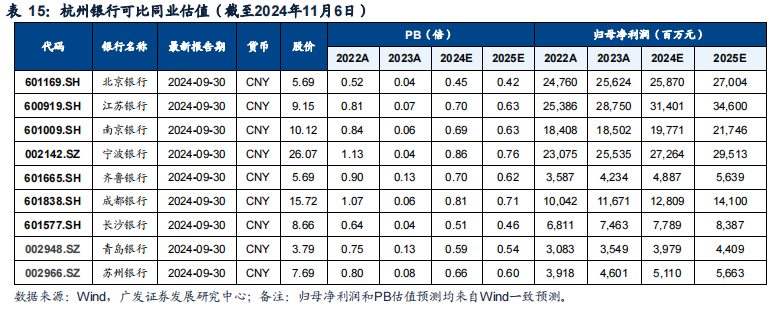

盈利预测与投资提出:展望公司 24/25 年归母净利润增速离别为17.49%/14.20%,EPS 离别为 2.73/3.14 元/股,刻下股价对应 24/25年 PE 离别为 5.03X/4.38X,对应 24/25 年 PB 离别为 0.76X/0.67X。探求到公司基本面优质,资产质地夯实,予以公司 24 年 PB 估值 1X,对应合理价值 17.96 元/股,相沿“买入”评级。

风险请示:(1)宏不雅经济下行;(2)杭州基建投资进程慢于预期,对公需求下滑;(3)利率大幅波动;(4)区域入款竞争加重等。

目次索引

01

ROE拆分:基本面优于同行

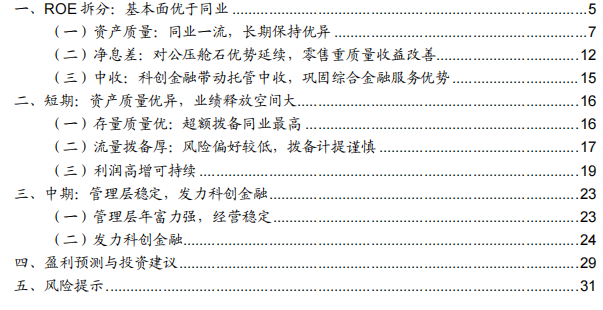

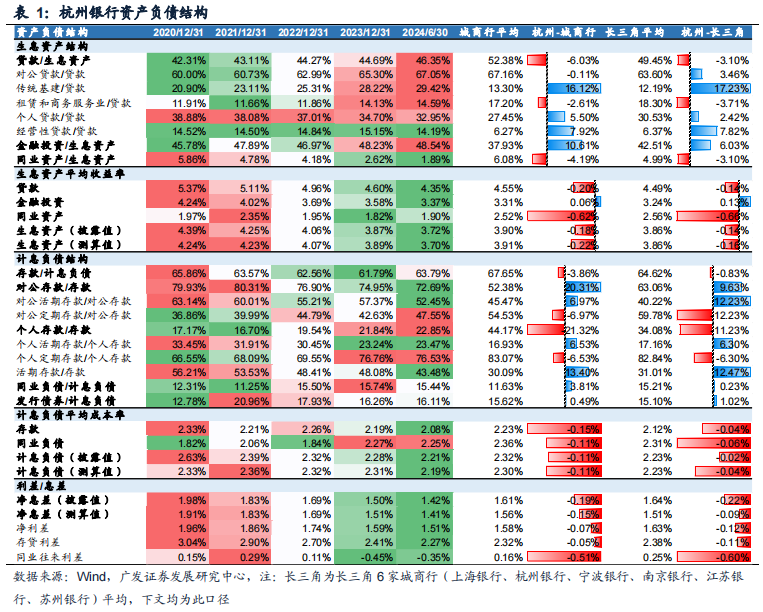

ROE拆分:资产质地优异,低欠债成本,高中收。杭州银行ROE拆分后横向与长三角城商行平均和城商行平均对比,纵朝上以6年为维度对比,咱们可转头出如下特征:

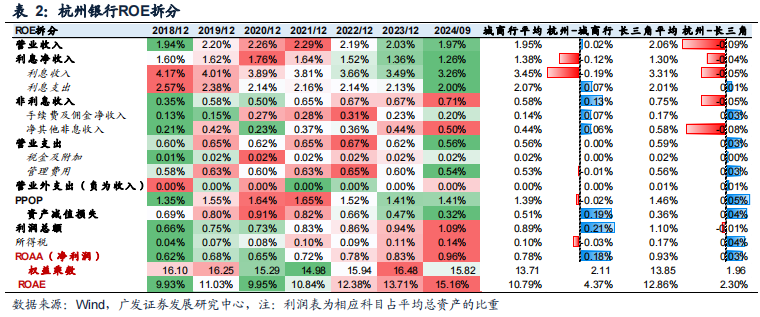

(1)横向来看,诚然杭州银行净利息收入(净息差)对事迹孝顺低于同行,但欠债和操办效果更具上风,优质的资产质地缓缓响应到信用成本的缓释上,盈利智商权贵优于同行。2024Q3对比扫尾自满,杭州银行ROE水平高于城商行板块4pct,ROA水平高于城商行平均18bp。中枢支抓是低减值损失、低欠债成本和高非息,咱们后续会详实分析。

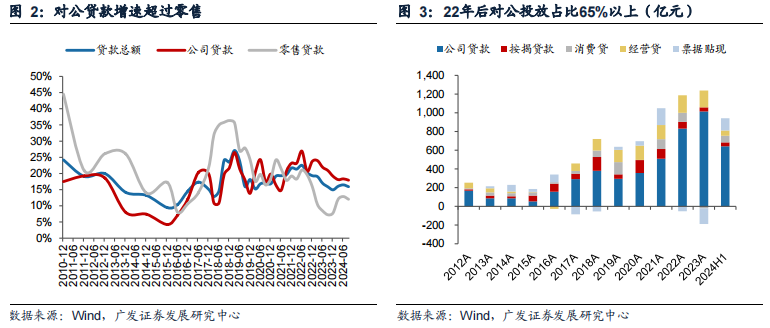

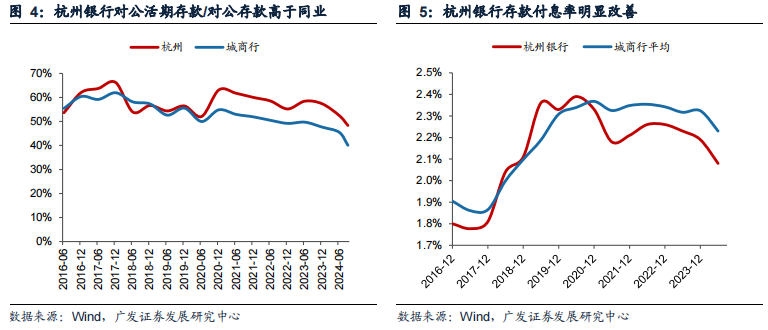

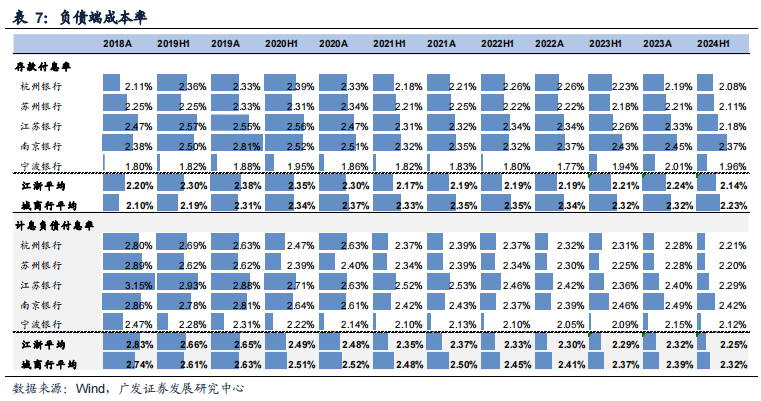

(2)纵向来看,2018A-2024Q3公司中枢盈利智商缓缓成立,ROA、ROE均权贵晋升。主要正孝顺来快意债成本的压降、非息收入孝顺的晋升、信用成本的下行,这一变化实质响应的是“不以风险换发展”的历久目的操办视角。2014-2016年小微风险显现后,照管层初始主动退出部分高风险小微客户,计策中枢由“重点发展小微企业”向“作念专大公司”+“作念浩瀚零卖”转动。资产端,相较于高风险、高收益的小微贷款,转型后零卖业务风险偏好较低,以强典质为主,收益也相对较低;对公业务以政府基建干系企业为主。欠债端,2023年以来入款付息率抓续下跌,24H1入款付息率为2.08%,较23A下跌11bp,改善幅度大于城商行平均水平(9bp)。同期,入款结构优于同行,2024年6月末活期:依期约为4:6,较城商行平均3:7有较大上风。疫情后经济复苏弱于预期,低风险偏好下,小微贷款增长放缓,同期,稳经济政策下基建领域信贷需求晋升,公司广义基建类贷款占贷款比重抓续高潮,从2020年末的33%晋升至2024年6月末的44%,而小微贷款占总贷款比重自2020年以来基本相沿慎重。

(一)资产质地:同行一流,历久保抓有意

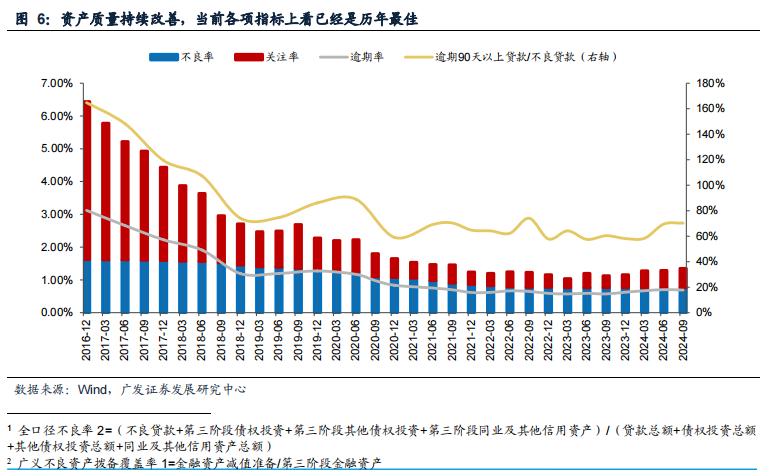

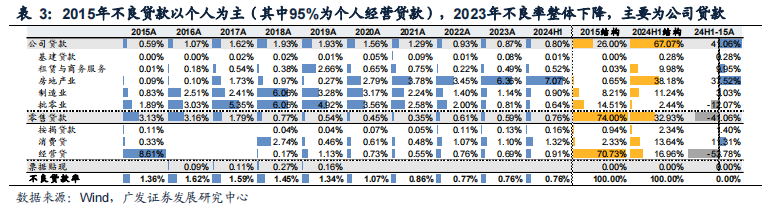

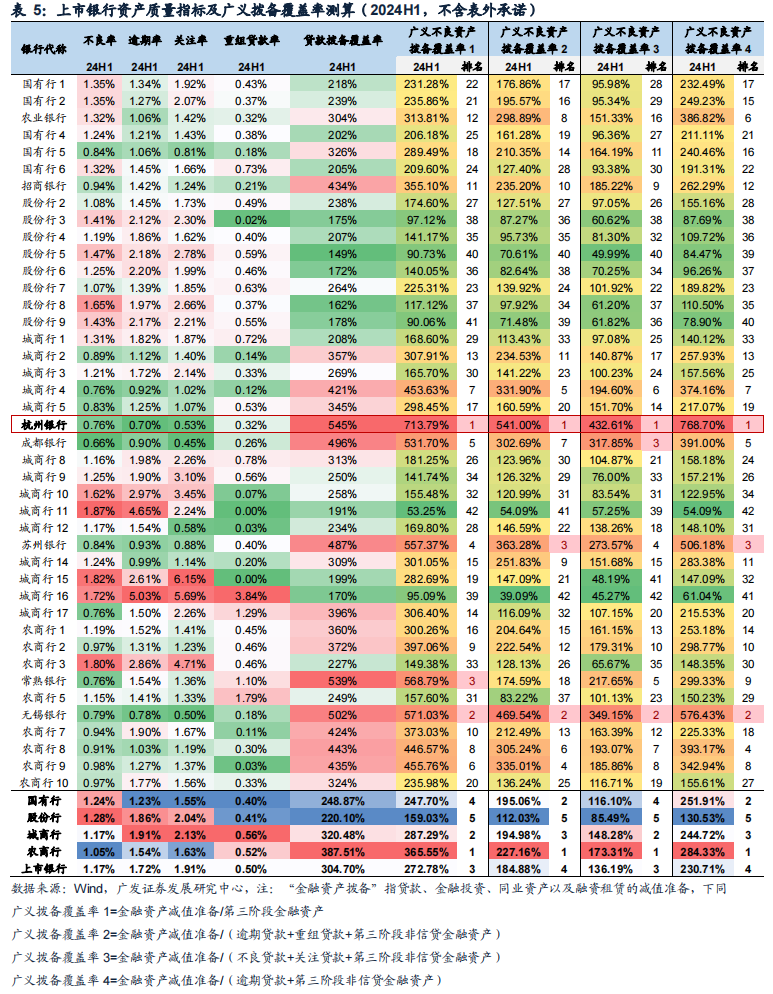

杭州银行资产质地历久保抓优异,处于可比同行最优水平。2024年9月末不良贷款率为0.76%,是上市以来最优水平,在城商行中仅次于成皆银行和厦门银行;探求潜在风险,24Q3末不良+热爱为1.35%,落伍贷款率为0.69%,同行最低。不良认定水平较严,24Q3末落伍90以上贷款偏离度为70.26%,落伍贷款偏离度90.92%,由于大部分城商行未露馅24Q3落伍情况,24Q2末数据自满,长三角城商行平均落伍90以上贷款偏离度、落伍贷款偏离度离别为80%、124%。风险抵补智商不异处于第一梯队,2024年7月末拨贷比为4.13%,城商行中最高,拨备隐敝率543.25%,A股上市银行中最高。

公司资产质地优异经过周期的试验,是自上而下贯彻“不以风险换发展”,并永久保抓政策定立的扫尾。2011年浙江地区担保风险爆发,2014年公司小微企业资产质地彰着恶化,在这个配景下照管层初始坚抓“从严治行、质地立行”的理念,自上而下贯彻风控文化,主动调停客户结构。以2015A与2024H1对比:(1)总体不良贷款水平权贵缩小,从1.36%降至0.76%。结构上,(2)零卖贷款不良率权贵下跌,从3.13%降至0.76%,主淌若操办贷业务模式经过根人性调停,主要为典质贷款,将不良率从8.61%压降至0.91%;(3)公司贷款不良率有所高潮,0.59%高潮至0.80%,主淌若受地产市集波动的影响,房地产业不良率权贵晋升,0.09%高潮至7.07%,房地产业不良贷款在总不良中的占比为38%,公司计策要点(国企/平台)干系的基建贷款不良率在接近0%水平莫得权贵变化。

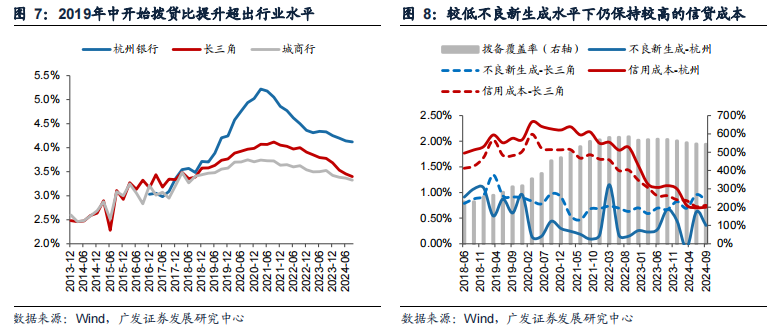

公司风控有三大法宝:(1)大额授信排查,开展城建类国企专项评估、大零卖业务风险排查,通过鸠合排查和时时滚动排查,对风险隐患进行清单照管,一户一策决定治理算计打算(减额/加多担保/渐渐退出)。(2)存量业务结构调停,大额授信排查下的风险隐患清单有刚性退出比例条款,灵验驻扎大额新增风险和大零卖集群性风险。(3)职工步履照管,进行常态化的职工步履排查,针对大零卖业务、小微业务,梳理不次第步履的早期信号,进行数字化监测。疫情 “压力测试”下发扬优异,24H1测算不良重生成率仅为0.62%,权贵好于城商行和长三角同行平均(0.87%/0.96%)。

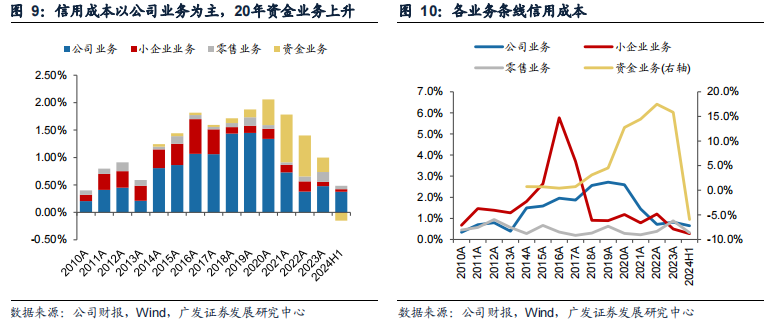

现实资产质地水缓和信用成本保抓较大“安全边缘”,风险抵补智商弥散。公司拨备政策额外审慎,从拨贷比的角度看,拨贷比大幅卓著行业(2024Q3末,杭州银行:4.13% vs.长三角:3.51%),其背后响应的是不良生成率和信用成本大幅分化,公司连年来不良重生成率历久保抓低位,但广义拨备隐敝率远高于同行,最终呈现的是行业最优的资产质地,以及行业较高的风险抵补水平。截止2024年6月末,杭州银行全口径不良率2仅0.39%,广义拨备隐敝率1高达713.79%%,为上市银行最优。

(二)净息差:对公压舱石上风延续,零卖重质地收益改善

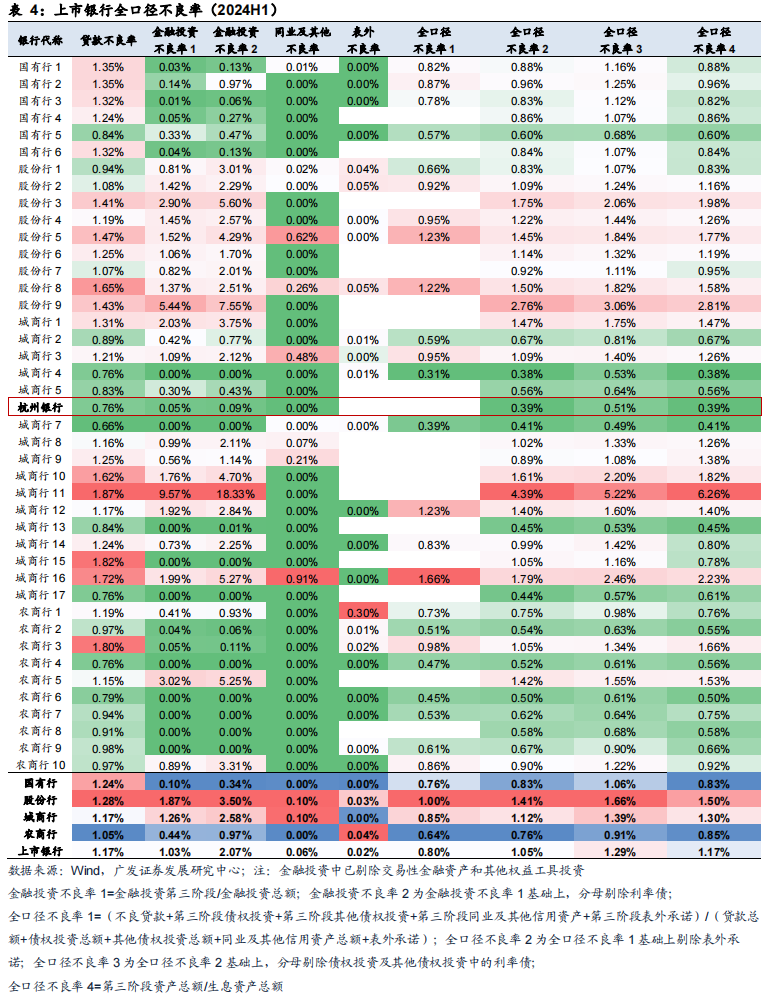

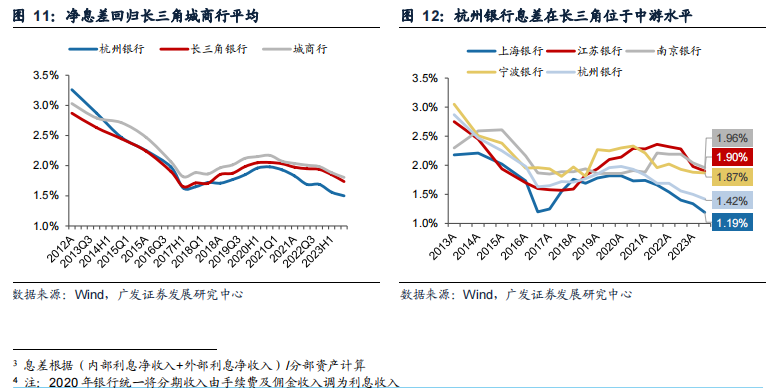

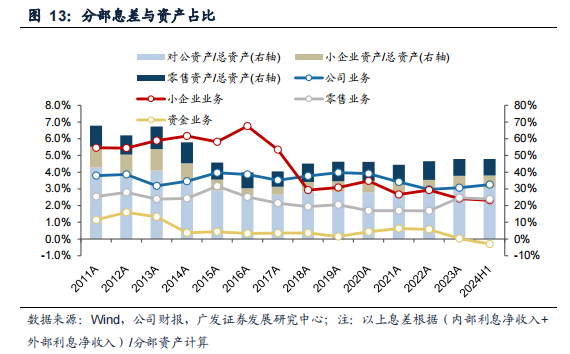

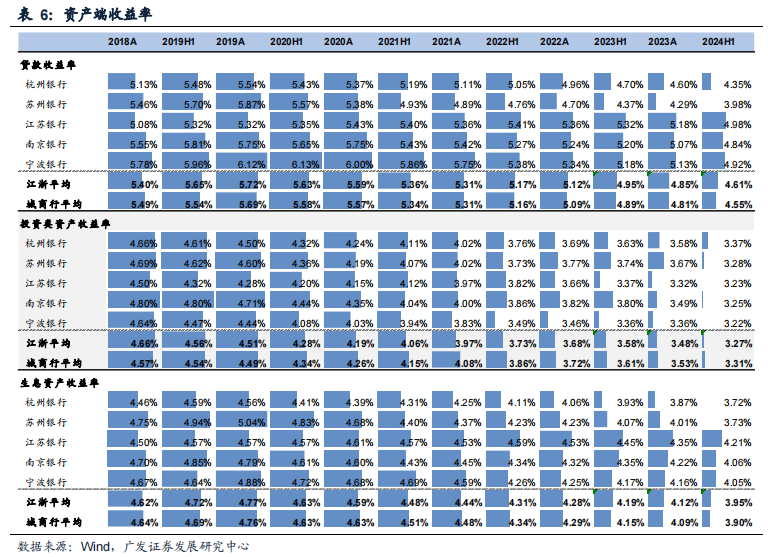

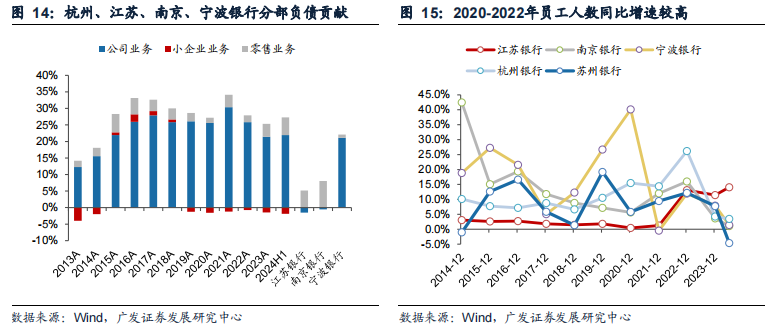

净息差权贵低于行业平均,横向来看,由于零卖端重质地,净息差较低。24H1杭州银行净息差为1.42%,低于长三角城商行(1.64%)与城商行平均(1.67%),把柄分部业务数据测算,对公业务净息差水平额外高,2024H1达3.26%,远高于江浙地区城商行平均(平均2.48%,江苏银行:2.69%,宁波银行:2.31%,南京银行:2.11%,苏州银行:2.02%);净息差举座发扬偏弱主要由于零卖业务净息差较低,测算2024H1仅2.39%,大幅低于江浙地区城商行平均(平均3.27%,南京银行:3.89%,江苏银行:3.78%,宁波银行:3.62%,苏州银行:2.65%)。

纵向来看:2017-2020年净息差回升,与行业差距缓缓收窄。2017年杭州银行与城商行平均差距为23bps,2021H1已收窄至14bps。从分部的角度来看2017A-2021H1净息差渐渐改善,除了口径调停要素外,其主要原因是:(1)2017-2020年受益于结尾贷款利率上行,对公业务测算净息差蔓延,3.51%升至3.92%,公司也主动加多对公/零卖/小微资产的配置;(2)2020年公司主要受益于资金业务息差蔓延,市集缓缓招供杭州银行资产质地改善,同期受益于金融市集利率下行,同行欠债成本大幅下行。

2021-2023净息差回落,与行业差距缓缓加大。2023年杭州银行与城商行平均差距为31bps,主淌若:(1)小微业务受减费让利影响息差大幅下跌(2020A:3.48%降至2023A:2.42%);(2)对公业务受到结尾贷款利率下行的影响,测算净息差收窄(2020A:3.92%降至2022A:2.97%);(3)2023年资金业务息差收窄,主要受到同行欠债成本高潮的影响。

2023-24H1净息差与行业差距收窄。24H1杭州银行与城商行平均差距较23H1收窄8bp,主淌若:(1)对公业务息差企稳回升,测算净息差蔓延(2022A:2.97%高潮至2024H1:3.26%);(2)零卖业务息差回升(2022A:1.69%高潮至2023A:2.39%)。

对公压舱石上风延续,息差较高,并为其他业务提供多数低成本欠债。对公是杭州银行最伏击的板块,2024H1净利息收入中占52.03%,总资产中占比30.4%。对公净息差历久相沿较高水平,2024H1测算净息差3.26%,跳跃江浙地区其他城商行平均97bps。更伏击的对公业务欠债上风突显,24H1欠债净孝顺占总资产20.07%,和宁波银行接近,江浙其他城商行对公业务欠债净孝顺均为负(宁波银行:21.10%,南京银行:-0.55%,江苏银行:-1.54%),24Q2末对公“广义贷存比”为65.45%,大幅低于江苏银行和南京银行,与宁波银行附进;结构优良,2024Q2末对公入款中活期入款占比52%,远高于长三角其他城商行平均40%。探求到杭州银行中枢客户为政府干系大中型客户,竞争相对浓烈,欠债拓展能取得如斯成绩殊为不易;活期占比较高部分由于公司科创金融业务带来的投资款流入,后续会详实分析科创金融业务。

零卖贷款重质地,看好经济复苏后的收益晋升契机。 2014年以后,杭州银行风险偏好缩小,零卖贷款永久将资产质地放在第一位;资产搬弄上以按揭贷款和个东说念主操办贷为主,阔绰贷配置较少况且以客群遴荐上以高端客群(公事员、事迹单元职工、把持优质的国企央企以及白名单群体)为主;操办贷重典质,风险极低。2021年头始,杭州银行按照“二二五五”计策,作念大零卖增长极(重点发力阔绰信贷),作念优小微增长极(个东说念主+典质为主,向企业+信用蔓延),职工东说念主数保抓较高增速,已得志操办条款。2023年由于经济复苏弱于预期、地产价钱波动等影响,零卖需求偏弱,公司延缓零卖发展门径,严慎遴荐零卖客群,冬眠静待经济复苏后,发力零卖小微。

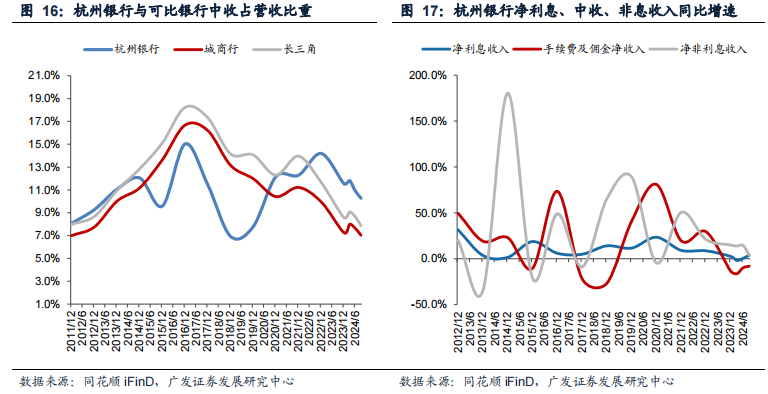

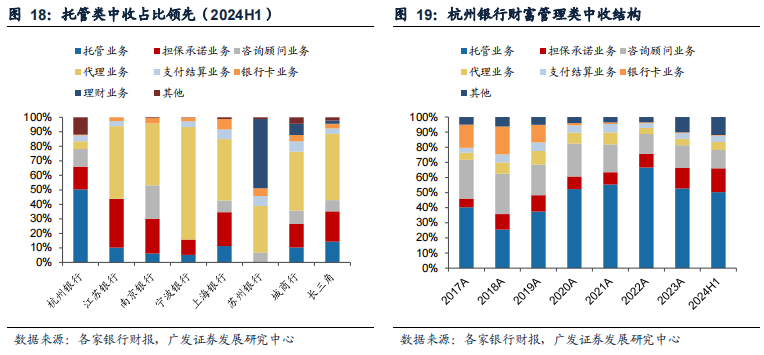

(三)中收:科创金融带动托管中收,巩固抽象金融就业上风

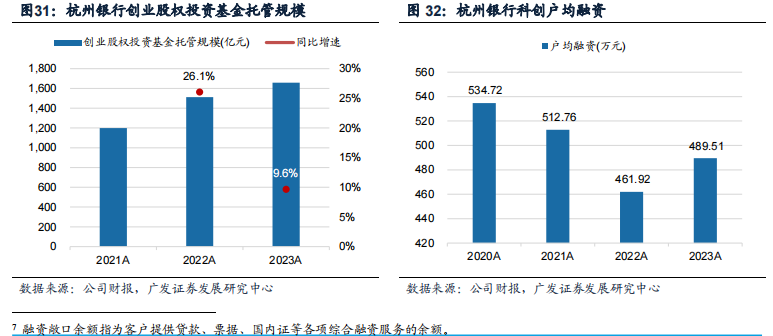

杭州银行存在彰着的中收上风。2024年3季度末杭州银行中收/营收为10.3%,高于长三角城商行(7.9%)与城商行平均(7.0%)。公司面前中收以托管业务为主,连年来跟着科创金融业务的束缚发展,带来私募股权基金的托管,2018-2022年托管业务中收占比束缚高潮,25.6%升至66.6%。展望改日跟着科创金融业务抓续鼓动以及抽象金融就业智商巩固,中收依然能保抓当先上风。

02

短期:资产质地优异,事迹开释空间大

(一)存量质地优:逾额拨备同行最高

从存量角度看,杭州银行资产质地历久处于可比同行最优水平。咱们在《银行逾额拨备复原与估值分析》讲解中,以各种资产预期信用损失模子下“第三阶段”余额指代不良额,将银行各种表表里金融器具的拨备计提一同纳入考量,构建“逾额拨备”方针,试图复原银行真确拨备水平。2024Q2末杭州银行逾额拨备2/归母净利润为270%,A股上市银行中最高。

(二)流量拨备厚:风险偏好较低,拨备计提严慎

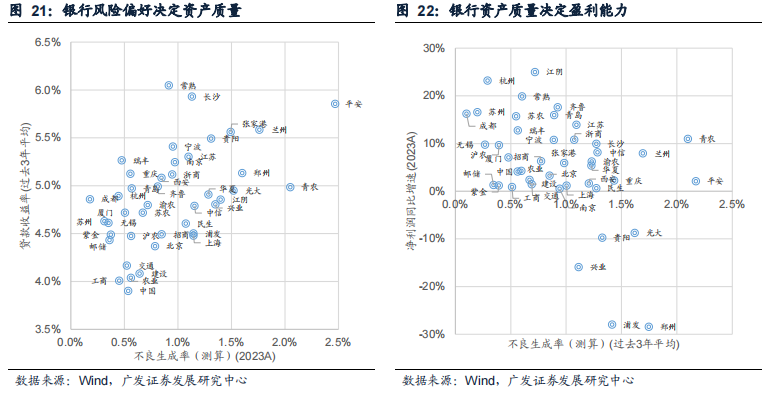

从流量角度来看,营业银行的风险偏好决定了其改日的资产质地,而资产质地又决定了盈利智商。从图20中不错看到,上市银行2021-2023年平均贷款收益率和2023年末的不良生成率呈正干系性,即银行风险偏好更低(贷款收益率越低),资产质地越优(不良生成越低)。从图21不错看到,上市银行2021-2023年平均不良生成率和2023年末净利润同比增速呈负干系性,即银行资产质地越优(不良生成越低),净利润增速越高。

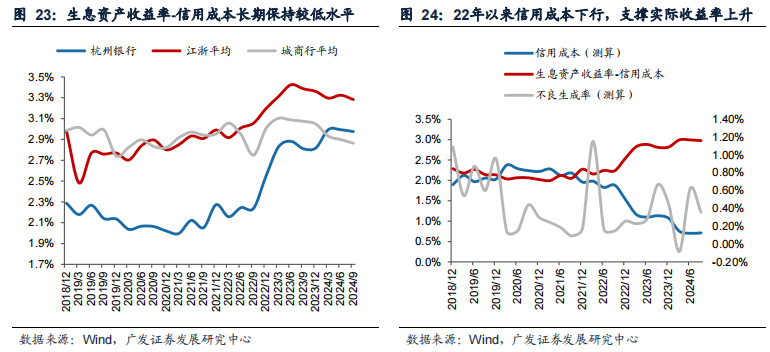

杭州银行风险偏好额外低,历久保抓优质资产质地可期。2018至2022年期间,杭州银行滋生资产收益率-信用成本历久低于行业平均,确认企业在偏好中低风险资产(收益率不高)的同期计提了弥散的拨备(信用成本较高)。22Q3末杭州银行滋生资产收益率-信用成本为2.24%,低于江浙地区城商行平均(3.06%)和上市城商行平均(2.75%)。由于存量资产质地较好、不良生成保抓低位,信用成本下行,2024年前三季度杭州银行滋生资产收益率-信用成本晋升至2.98%,但仍低于江浙地区城商行平均(3.28%)。

(三)利润高增可抓续

资产质地的优异发扬下,公司具备相沿较高利润增速的智商。在讲解《2023年上市银行逾额拨备情况何如?》中,咱们曾作念了各家上市银行逾额拨备复原至净资产和净利润测算。

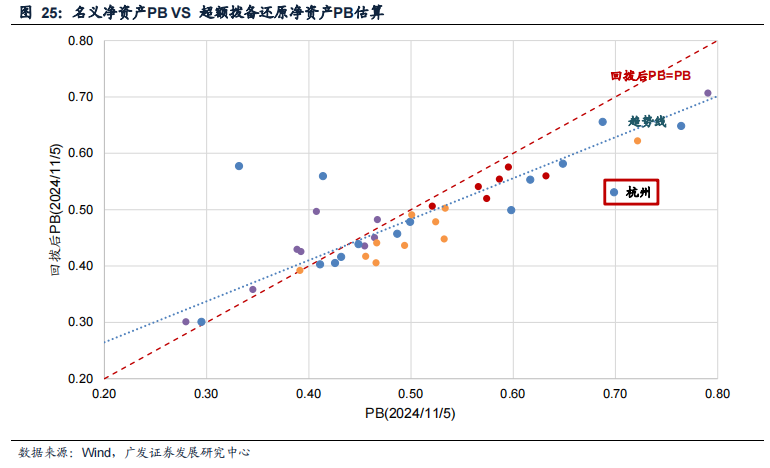

逾额拨备复原净资产后PB测算:假定税率为25%,分成率摄取23年数据,以2024年11月5日收盘价为基准,可筹画出逾额拨备复原后PB如图25所示,杭州银行最新PB为0.70,逾额拨备回拨后现实PB为0.53,远低于形式PB,估值晋起飞间较大。

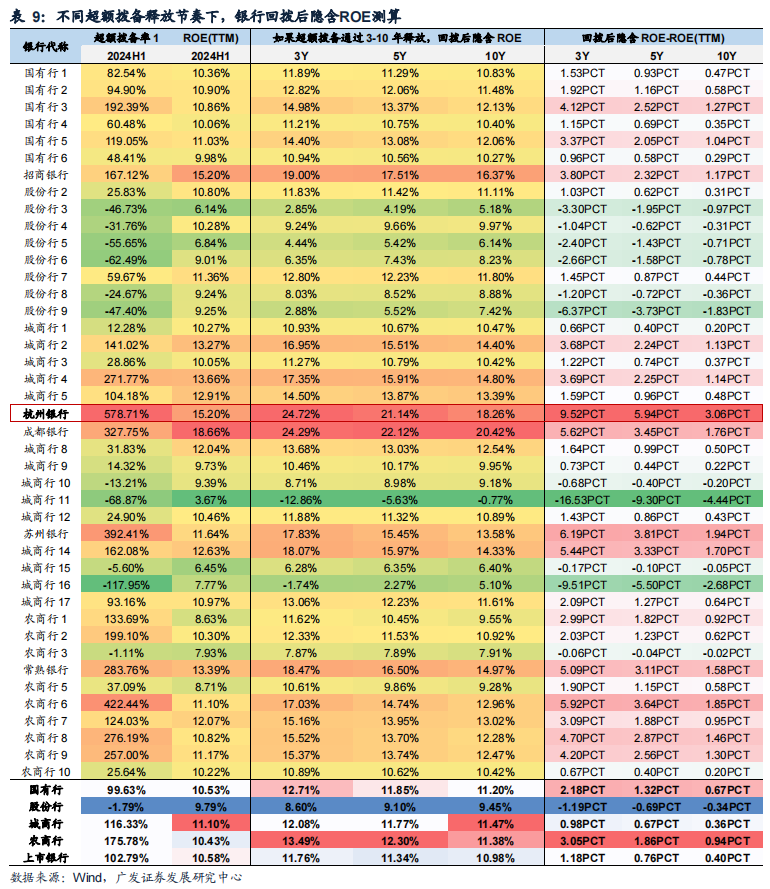

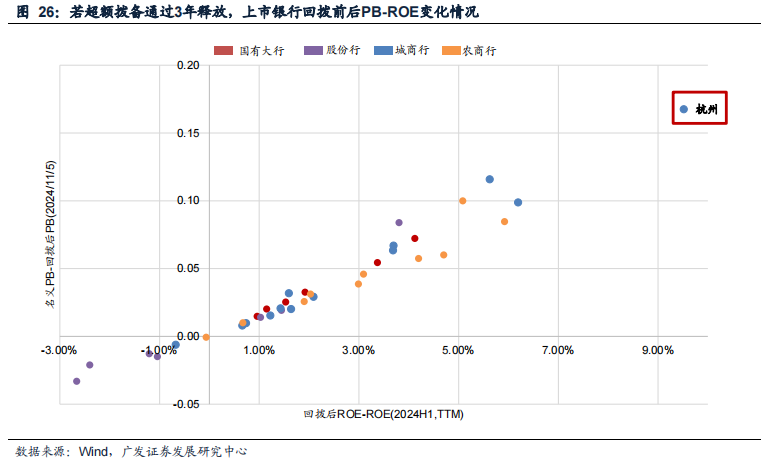

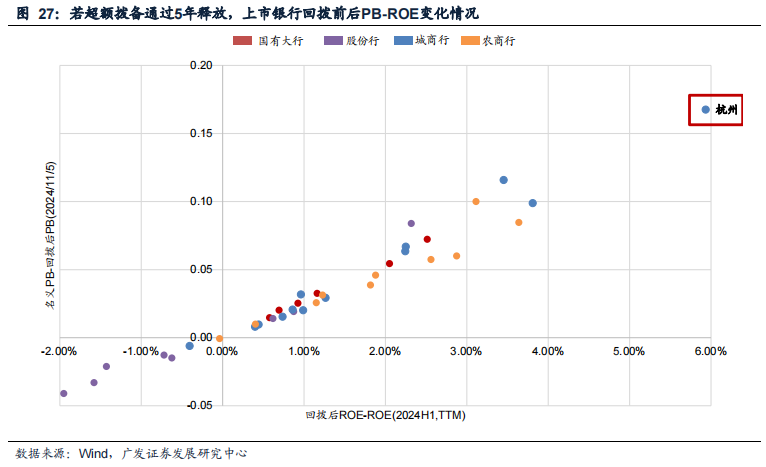

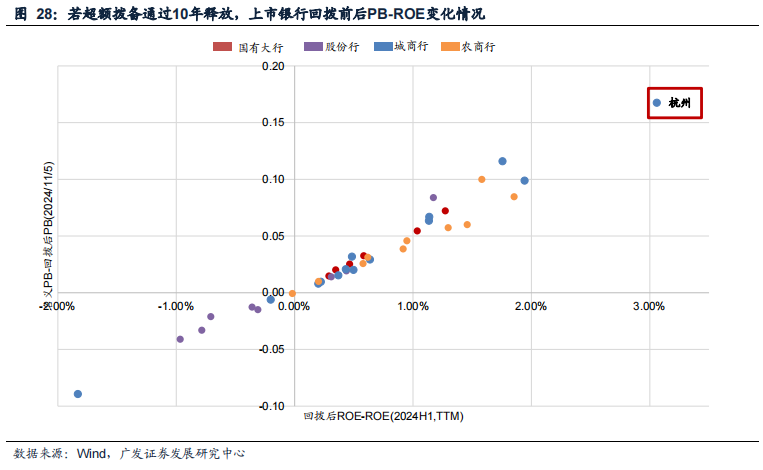

逾额拨备复原利润后ROE测算:咱们假定刻下逾额拨备离别在改日3年、5年、10年平衡开释,可测算出面前回拨后隐含ROE水平,扫尾如表9所示。

若逾额拨备在改日3年平衡开释,则展望刻下杭州银行隐含ROE水平约为24.72%,城商行平均隐含ROE水平为12.08%;

若逾额拨备在改日5年平衡开释,则展望刻下杭州银行隐含ROE水平约为21.14%,城商行平均隐含ROE水平为11.77%;

若逾额拨备在改日10年平衡开释,则展望刻下杭州银行隐含ROE水平约为18.26%,城商行平均隐含ROE水平为11.47%。

03

中期:照管层慎重,发力科创金融

(一)照管层年富力强,操办慎重

照管层年富力强,照管操办慎重。现任董事长、副行长均为里面训导,纯属原土经济环境,灵验保险了照管作风和操办策略的一以贯之,为行内计策的历久鼓动与贯彻践诺奠定基础。副董事长、行长虞利明先生,曾在交通银行杭州分欺诈命超二十余年,曾任交通银行杭州分行党委委员、副行长,之后又在杭州市投资控股有限公司、杭州工商相信股份有限公司、杭州市金融投资集团有限公司任职,蓄积了考究的客户基础和政商资源。

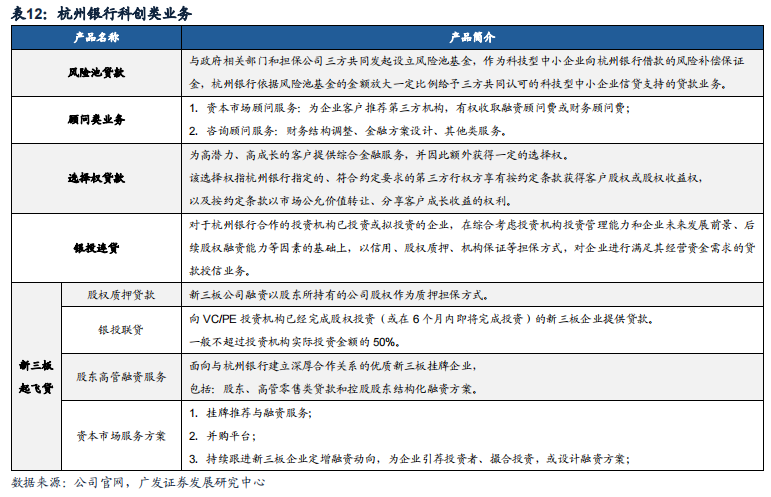

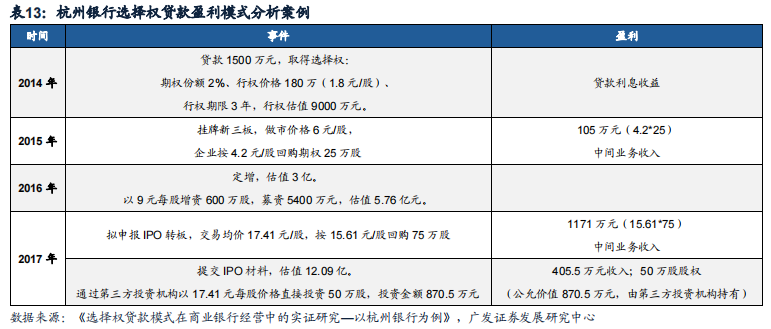

(二)发力科创金融

杭州银行收拢浙江深化实施蜕变强省机遇,将科技文创金融手脚各异化计策标的。公司是国内最早探索科创金融就业的银行金融机构之一,于2009年7月缔造了科技专营支行,面前深耕科创金融15年,从科技支行最初22东说念主,到如今培育出约550东说念主的科创金融队列,为“投融资生态圈”赋能。

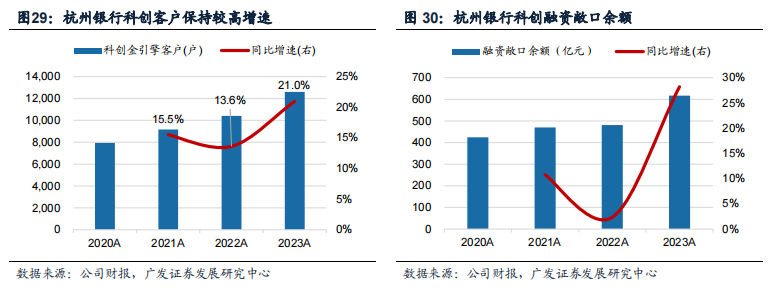

多年深耕下,杭州银行科创融资限度束缚提高,关于计策性新兴和改日产业精确就业力度束缚晋升。2023年科创融资敞口余额7冲破600亿元,同比增长28.2%。户均方面,2022年末户均融资为462万元,较2020年下跌了73万元,2023年探求到经济复苏弱于预期,下千里放缓,户均融资略有晋升。客户方面,截止2024年6月就业近2万家科技企业,科创客户同比增速连气儿多年保抓两位数增速。其中90%以上是民营企业,80%以上是小微企业,70%以上为计策新兴和改日产业,40%以上赢得过创投投资,30%以上为纯信用贷款,30%以上为初度赢得银行贷款。

取得如斯权贵收效,离不开公司在业务模式、组织架构、家具体系、风控策略等方面的抓续优化。

1. 业务模式抓续优化

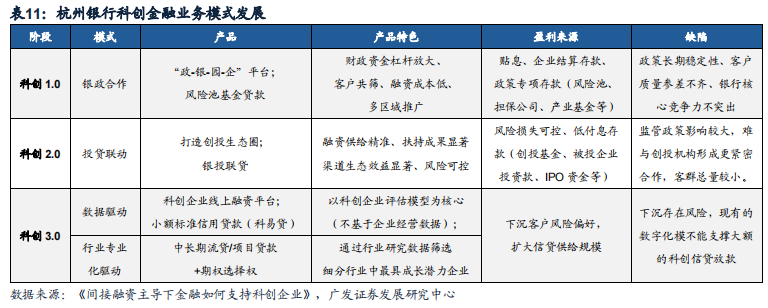

公司科创金融发展历程分为3个阶段,面前正在向数据与行业专科化驱动转型的“科创3.0”转型。

科创1.0模式:依靠银政归并,搭建“政-银-园-企”归并就业平台。主要家具是风险池基金贷款,由科技局、政策性担保公司、科技支行三方按照商定比例建立风险池基金,科技支行予以纳入风险池的企业优惠利率贷款,风险基金优先偿还风险贷款。

科创2.0模式:投贷联动,谛视围绕创投契构,打造创投生态圈。主要家具是银投联贷,通过筛选归并创投,追踪投资机构近一年新投资企业,予以50%足下投资金额的跟进信用贷款。

科创3.0模式:数据+行业专科化驱动。

(1)数据驱动。打造科创企业线上融资平台,以科创企业评估模子为中枢,推动小额尺度信用贷款。截止2023年末,公司已变成“行业+被投+团队+时代+政策”共285个数据维度,重点包括行业及产业谀媚头数据、科技企业认证、科创智商讲解、学问产权、行业尺度、创业团队配景等更具备科创企业特征的数据信息,并初步变成了科创企业成长性评估模子。

(2)行业专科化驱动。公司在科创金融领域中千里淀了多年的教授,培养出了一批具备丰富的行业教授和专科学问的一线专营就业东说念主员及专科科创家具司理。基于关于行业改日的预判,遴荐细分赛说念,再通过行业接头数据筛选细分行业中最具成长后劲的企业,提前布局触达客户,以中历久流贷或技俩贷款为中枢,并附加期权遴荐权。面前杭州银行围绕新一代信息时代、高端装备制造、人命健康、新动力、新材料、大阔绰(文化)六大行业,结合区域现实,打造行业专科团队,挖掘行业数据价值,深化接头就业决策。2023年末公司也曾完成了70个科创尺度团队建设,中枢竞争上风渐渐加强。

2. 成立“科创金融事迹总部”,计策地位突显

2023年,杭州银行以“总行统筹、条线主导、机构主战”为总联想想路,成立“科创金融事迹总部”。科创金融事迹总部由宇宙首家事迹部制的科技文创金融专营机构——科技文创金融事迹部改选而来,旨在通过统筹全行科创金融管聪慧商,打造扁平化的敏捷组织,重塑蜕变机制,晋升进程效果,加强各异化政策支抓与专科队列培养,最终优化客户体验。事迹总部以杭州为大本营,下辖北京、上海、深圳、杭州、南京、合肥、宁波、嘉兴八大科创中心,为具体操办单元。主要业务区域隐敝长三角、珠三角、环渤海湾经济圈等国内蜕变经济活跃区域,构建完善科技文创金融专营化就业体系。

3. 打造全人命周期家具体系

打造全人命周期家具体系。杭州银行缔造了“科创金引擎”就业品牌,创设了包括科易贷、科保贷、成长贷、银投联贷、诚信贷、伯乐融和遴荐权的“6+1”家具体系,得志不同人命阶段科创企业的融资需求。

全面增强数字化就业智商。除了传统的信贷就业,杭州银行还全面增强数字化就业智商。科技企业有许多非金融就业需求,如采购、数字化、产业链之间交叉销售、凹凸游产业链整合等需求,杭州银行结合场景提供数字化就业家具,构建合适行业客户现实需求的信贷、结算、数字化、投行、非银就业等多维度的就业体系。

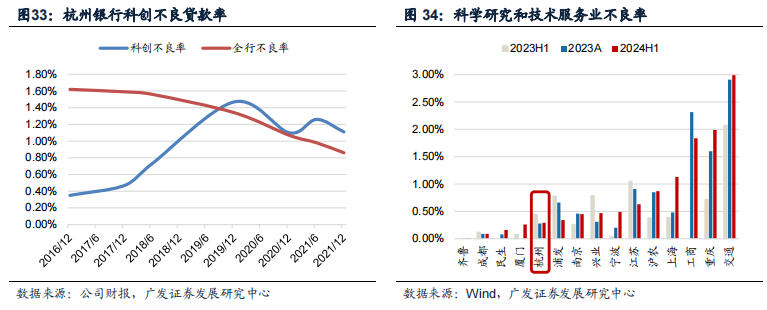

4. 各异化信贷准入、审批机制,灵验把控风险

杭州银行针对科技企业的特质实行单独的信贷准入、授信审批、风险容忍机制,科创贷款资产质地保抓较好水平。2019-2021年科创不良贷款率略高于全行不良率,且趋势上逐年下跌。公司财报2022年以来未露馅科创不良贷款率,咱们摄取科学接头和时代就业业不良率雷同。截止2024年6月末,杭州银行科学接头和时代就业业不良率仅为0.29%,处于同行较低水平。

单独的信贷准入:总行公司金融部认真新客户的认定及准入,制订信用授信实施详情,明确适用客群范围及尺度;总行风险照管部牵头制定专项风险政策,明确负面行业及客户情形。

单独的授信审批:成立科创金融审批中心,采用“风险照管前移、授信审批内嵌”政策,将东说念主员派驻至专营机构,在专营机构内就不错完成风险审批决策,授信4000万元以内可由有权审批东说念主完成审批,既能确保审批独处性、又不错提高审批效果。

各异化的授信审批:针对东说念主才创业企业的“科易贷”家具按事前设定的“授信额度测算模子”进行系统审批。针对新兴行业高成长企业的“遴荐权”贷款决策经总行公司金融部准入后提交“科创投资评审小组”评审,重点热爱企业的学问产权、营业模式、成长性等。针对科创企业中的新三板、拟上市公司,开展“主动授信”,通过对公开市集信息及干扫数据进行分析,主动审定授信额度,企业无需提供辛勤。

单独的风险容忍政策:对科创金融业务单独下达风险容忍度,把柄业务气象和市集环境动态调停,并配套蜕变家具的守法免责轨制。

04

盈利预测和投资提出

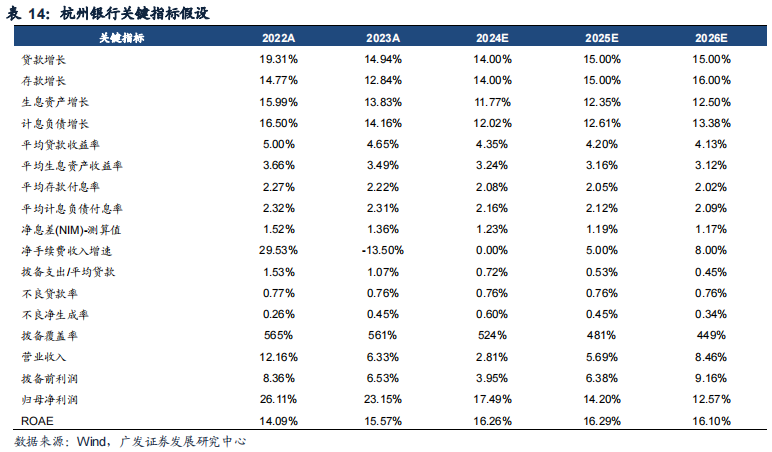

限度增速方面,24Q1-3公司信贷投放保抓强盛,面前爱好拉动结尾阔绰的政策导向下,展望24年信贷增速保抓高位,结构上展望仍以对公基建类贷款为主,零卖端需求渐渐回暖,举座24E/25E贷款同比增速离别为14%、15%;入款方面,由于杭州银行险些不触及手工补息入款,因此二季度手工补息整改展望利好入款增长,重叠财政开销力度加大且外汇占款缓缓回流、科创金融业务带来的企业结算入款,入款增速有望回升,展望24年/25年入款同比增速离别为14%、15%。

净息差方面,资产端,24Q4受到存量按揭利率下调影响,展望贷款收益率赓续下行,展望24年/25年贷款收益率离别为4.35%、4.20%,滋生资产收益率离别为3.24%/3.16%;欠债端,前期入款挂牌利率下调收效展望将抓续开释,同期跟着资产荒逻辑的斥逐,入款活化或将带动入款成本下行速率加速,但由于入款波动率较高,金融市集欠债成本下行幅度可能弱于一般入款成本下行,展望24年/25年入款成本率离别为2.08%、2.05%,计息欠债成本率离别为2.16%/2.12%。抽象来看,展望24年/25年息差离别为1.23%、1.19%。

中间业务收入方面,24年前三季度受银保渠说念“报行合一”政策、本钱市集波动、公募费改抓续鼓动等多方面影响,资产照管干系业务收入承压。探求到基数效应消退,重叠入款搬家趋势的昂首,资产照管手续费收入有望回暖,同期收成于科创金融业务的抽象金融就业上风,托管业务手续费及佣金收入有望保抓稳妥,展望24年/25年净手续费收入同比增速离别为0%/5%。

其他非息收入方面,24年上半年收成于债市利率大幅下行,公司其他非息收入达成高增,三季度以来,市集利率抓续颠簸,重叠季末宏不雅调控积极信号较强,债市有所回调,同期高基数下其他非息收入增速可能回落,展望24年/25年其他非息收入比同比增速离别为5%/0%。

拨备开销方面,杭州银行资产质地优异,有着比拟行业较低的不良生成率和行业最高的广义拨备隐敝率水平,有望抓续反哺事迹增长,展望24年/25年拨备开销/平均贷款离别为0.72%/0.53%。

杭州银行坚抓“不以风险换发展”的历久目的操办视角,资产质地慎重,风险抵补智商强,短期事迹弹性有保险,科创金融领域抓续深耕,提供中历久增长潜能。展望公司24/25年归母净利润增速离别为17.49%/14.20%,EPS离别为2.73/3.14元/股,刻下股价对应24/25年PE离别为5.03X/4.38X,对应24/25年PB离别为0.76X/0.67X。优质银行受益于优质存量资产质地、风险偏好较低,不良生成率有望在较万古刻内保抓低位,足以在改日应酬经济周期和利率周期冲击。同期,探求到公司“二二五五”计策导向下,2021年头始抓续作念优小微增长极,向企业+信用蔓延,以及在科创金融领域的历久深耕,经济复苏后,风险偏好晋升将驱动事迹在短期内晋升,高收益率业务推动的息差蔓延和手续费净收入增瑕瑜期内就会体当今财务方针上,予以公司24年PB估值1X,对应合理价值 17.96元/股,相沿“买入”评级。

05

风险请示

(1)宏不雅经济下行,资产质地大幅恶化。外部环境存在诸多不确定性,可能导致经济下行超预期,银行资产坏账率晋升。

(2)杭州基建投资进程慢于预期,对公需求下滑。

(3)利率大幅波动,导致银行走动账簿出现损失,株连营收。

(4)区域入款竞争加重。手工补息以来,银行体系入款增长压力加重,可能进一步导致区域入款竞争加重,入款成本高潮超预期。

倪军:SAC 执证号:S0260518020004

李佳鸣:SAC在野号:S0260521080001

讲解原文:《杭州银行深度讲解:资产质地优异,发力科创金融》

对外发布日历:2024年11月7日