让建站和SEO变得简单

让不懂建站的用户快速建站,让会建站的提高建站效率!

发布日期:2024-11-04 13:26 点击次数:58

9.24以来的这波行情猝不足防,咱们在行情刚初始时就耽搁未决给全球讲过,右侧契机降临。在后续的发文中,咱们向全球明确提议新质坐蓐力将是紧要的干线,从行情演绎来看,稳妥咱们那时的研判,代表性指数科创50已飙涨52.19%。

近期越来越多的一又友盘问,新质坐蓐力这条干线设想空间大,但波动也较大,有点承受不了。在咱们看来,其实这轮行情里还有第二条干线:中特估、红利、沪深300等,便是之前国度队救市的倡导。在这波行情初始之前,这条干线其实就一直处于慢牛之中,当前并莫得变化。

这条干线在普涨阶段涨幅不大,回调阶段频频走强,波动较低,行情走势较稳。这背后的原因有好多,比如这几年国度队频频抄底大盘宽基指数ETF,9.24政策大礼包又推出了互换便利、回购和增持再贷款等政策,齐诠释国有钞票价值重估大势所趋,A股从重融资向重汇报的改造已是大势所趋。

从当前的行情演绎来看,咱们合计新质坐蓐力、中特估和红利这两条干线齐需要咱们特别存眷。前者较快,波动较大,后者较慢,走势较稳,两条干线瓜代上升,容易酿成慢牛的模式。若何把执新质坐蓐力的契机,咱们前边仍是先容过,本文将为全球要点先容若何把执中特估和红利的投资契机。

一、国有钞票再行订价的服务

从过往历史来看,A股的每轮牛市时时承载着一定的历史服务。2006至2007年的牛市,由2005年股权分置改造触发;2014至2015年的牛市,除了小盘股这条干线,稳妥国度“一带沿路”计谋、以中国中车为代表的出海企业亦然紧要的干线。

本年9月底以来的这轮行情,由9.24政策大礼包触发,其中包含两项为股市提供增量资金的步履,即互换便利、回购和增持专项再贷款,且上不封顶。其中互换便利,终点于提供低资本资金供机构(证券、基金、保障公司)投资股市,期限小于1年;回购和增持专项再贷款,利率定为1.75%,加上银行假贷资本,预估骨子贷款利率约为2.25%。如果上市公司股息率高于贷款利率,则领有一定的套利空间。比如A公司股息率为5%,借钱两亿元回购或增持,年度分成收入1000万元,扣除450万元的借钱利息后,净收入约为550万元。

因此这两路增量资金梗概率会寻找那些限制较大、事迹厚实、弥远保持较高股息率的企业进行布局,这稳妥国度现阶段的需要,即新旧动能颐养的要道本事,需要一套中国性情的国有钞票订价体系,需要强有劲股权财政来替代地盘财政。

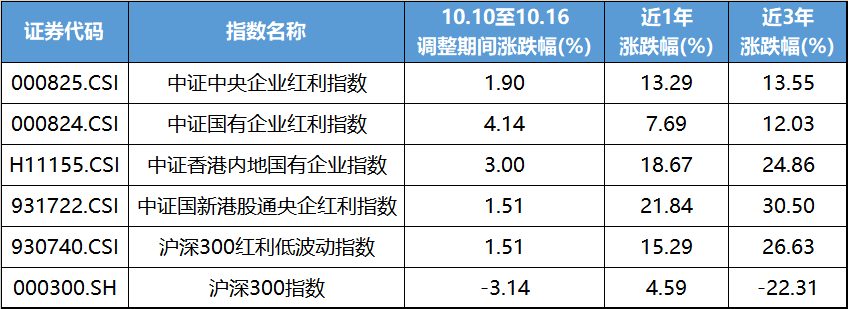

在10月10日至16日市集治愈的阶段,中特估、红利钞票不绝走强考证了上述逻辑。为了匡助全球更好的捕捉中特估和红利这条干线,咱们为全球筛选出了五只较为合适的指数,它们在10月10日至16日的治愈中均达成了正收益,而同期沪深300指数则下降了3.14%。

开头:Choice,圆寂2024.10.16

二、五只中特估、

红利指数对比分析

当前中特估主题和红利主题指数有好多,它们在编制想路、选股规定、加权才略等方面存在较大相反。

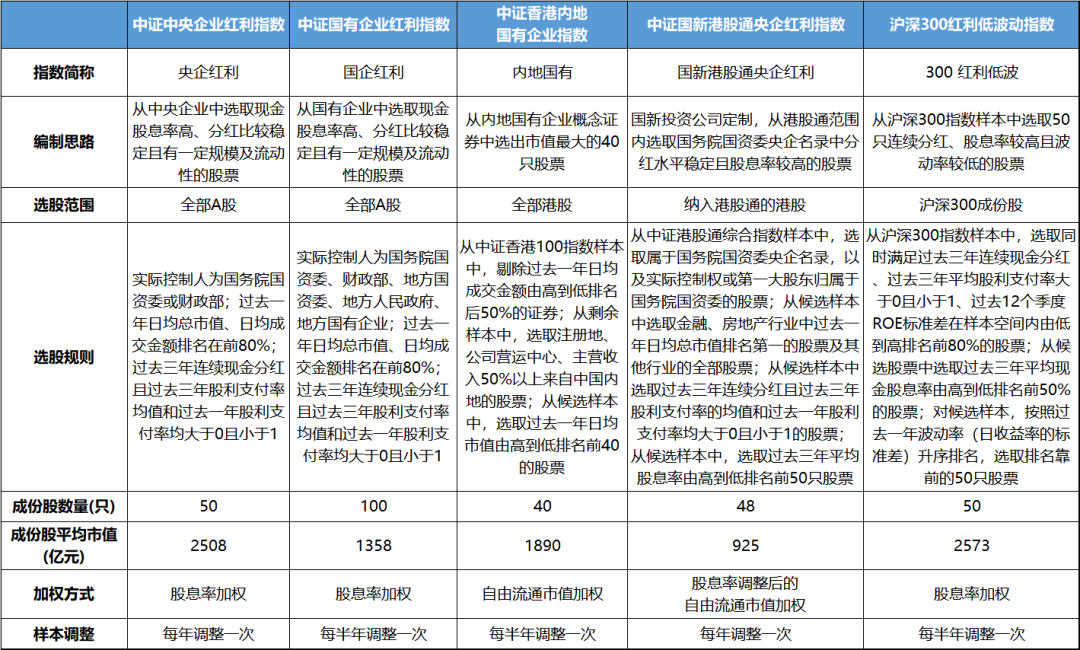

1、编制规定对比分析

开头:Choice,中证指数官网,圆寂2024.9.30

从选股范畴来看,五只指数各有不同。其中,央企红利聚焦A股的中央企业,国企红利选股范畴是A股的国有企业,300红利低波则从沪深300成份股中进行选股。内地国有的选股范畴是香港上市的内地国有企业,国新港股通央企红利是从港股通中录取国资委央企名录中的企业,不错便捷全球南下掘金。

从编制规定来看,央企红利、国企红利、国新港股通央企红利对央国企属性有条目,也对企业的分成才气有明确条目,属于“中特估+红利”双重主题指数。内地国有对企业莫得分成方面的条目,属于中特估主题指数。300红利低波对央国企属性莫得条目,对分成才气有条目,同期加入了低波动的因子,有助于升迁指数的留神才气,属于红利主题指数。

从成份股数目来看,国企红利指数的成份股数目达到100只,诡秘范畴相对较广,其他四只的成份股数目约为50只。

从加权边幅来看,央企红利、国企红利、300 红利低波均接纳股息率加权,给与股息率较高的股票更高的权重,有望在红利行情中占优。内地国有接纳解放畅达市值加权,给与大市值股票较高的权重。国新港股通央企红利则接纳股息率治愈后的解放畅达市值加权,在设定权重时同期洽商了股息率和市值。

从市值范畴来看,央企红利和300红利低波的个股平均市值在2000亿元以上,有望在大盘股占优的行情中有更好的进展。国企红利和内地国企的个股平均市值在1000亿元至2000亿元之间,国新港股通央企红利的个股平均市值最小,仅为925亿元。

从上述编制规定、加权边幅等情况来看,央企红利和国企红利,从央国企中录取股息率较高的股票,况兼接纳股息率加权,有望同期受益于中特估和红利行情。内地国有选股时对股息率莫得条目,并接纳市值加权,恰当捕捉中特估行情、大盘股行情。300红利低波选股时对央国企属性莫得条目,恰当捕捉红利行情。

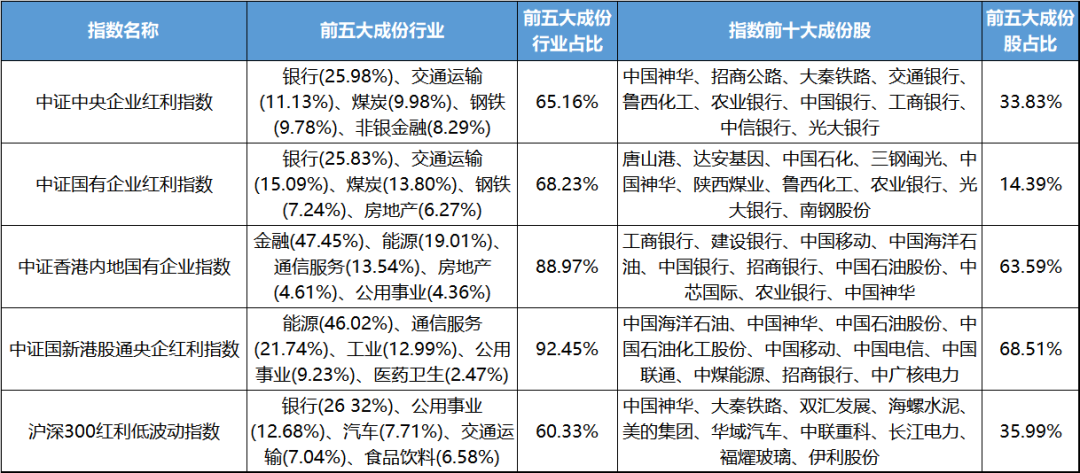

2、行业和个股持仓对比分析

开头:Choice,圆寂2024.10.16。注:金融、交通运输、动力、公用行状齐是红利股聚拢的行业

从行业聚拢度来看,内地国有、国新港股通央企红利较高,前五大行业持仓占比折柳达到88.97%、92.45%;央企红利、国企红利、300红利低波前五大行业持仓占比则看守在60%-70%的适中水平。

从持仓行业来看,国新港股通央企红利第一大持仓行业是动力,占比达到46.02%,其余四只指数的第一大持仓行业均为金融。内地国有的金融行业持仓达到47.45%,远高于其他四只指数。

从前十大重仓股来看,国新港股通央企红利的“中字头”含量最高,领有9只中字头企业,其次是内地国有,领有5只中字头企业,这两只指数有望更好的把执“中字头”行情。

从上述行业和个股持仓情况来看,五只指数不论编制规定是否对分成有条目,骨子持仓齐诡秘了多个红利股聚拢的行业,齐有望不同进度的受益于红利行情。央企红利、国企红利、内地国有、国新港股通央企红利中高股息的央国企含量较高。300红利低波中高股息的央国企含量较低,有较多高股息的民营企业,如双汇发展、福耀玻璃。

3、其他方针对比分析

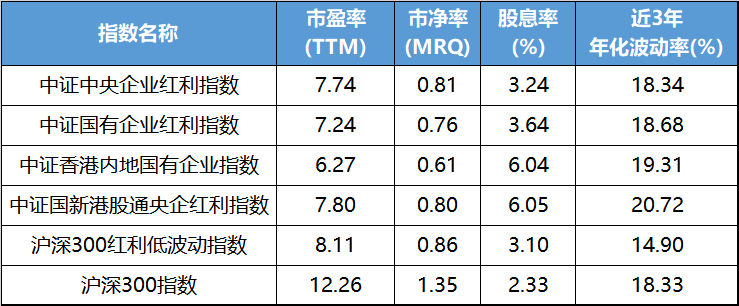

开头:Choice,中证指数官网,圆寂2024.10.16

从性价比来看,五只指数的市盈率均低于9倍,也低于沪深300指数的12.29倍。市净率均低于0.9倍,也低于沪深300的1.35倍,仍然处于“破净”情状。

从近3年波动率来看,央企红利、国企红利、内地国有、国新港股通央企红利和沪深300终点,300红利低波则显贵低于沪深300,标明该指数编制时接纳的低波动因子施展了作用。

从股息率来看,五只指数的股息率均高于沪深300,其中内地国有和国新港股通央企红利均跳跃6%,央企红利、国企红利和300红利低波均低于4%,主如果因为港股股息率举座高于A股。

从上述性价比、股息率等情况来看,央企红利、国企红利、国新港股通央企红利估值水平终点,不外国新港股通央企红利股息率较高。内地国有的估值较低、股息率较高,性价比上风显贵;300红利低波波动率较低,厚实性上风较强。

三、追踪五只中特估、

红利指数的基金对比分析

尽管往日的一波强劲的上升扭转了A股过度悲不雅的情谊,但后续的治愈也让投资者体验了回调的风险。因此,在布局改日行情时,组合中既要设立“要紧的剑”,也要洽商设立布局中特估、红利倡导“留神的盾”。

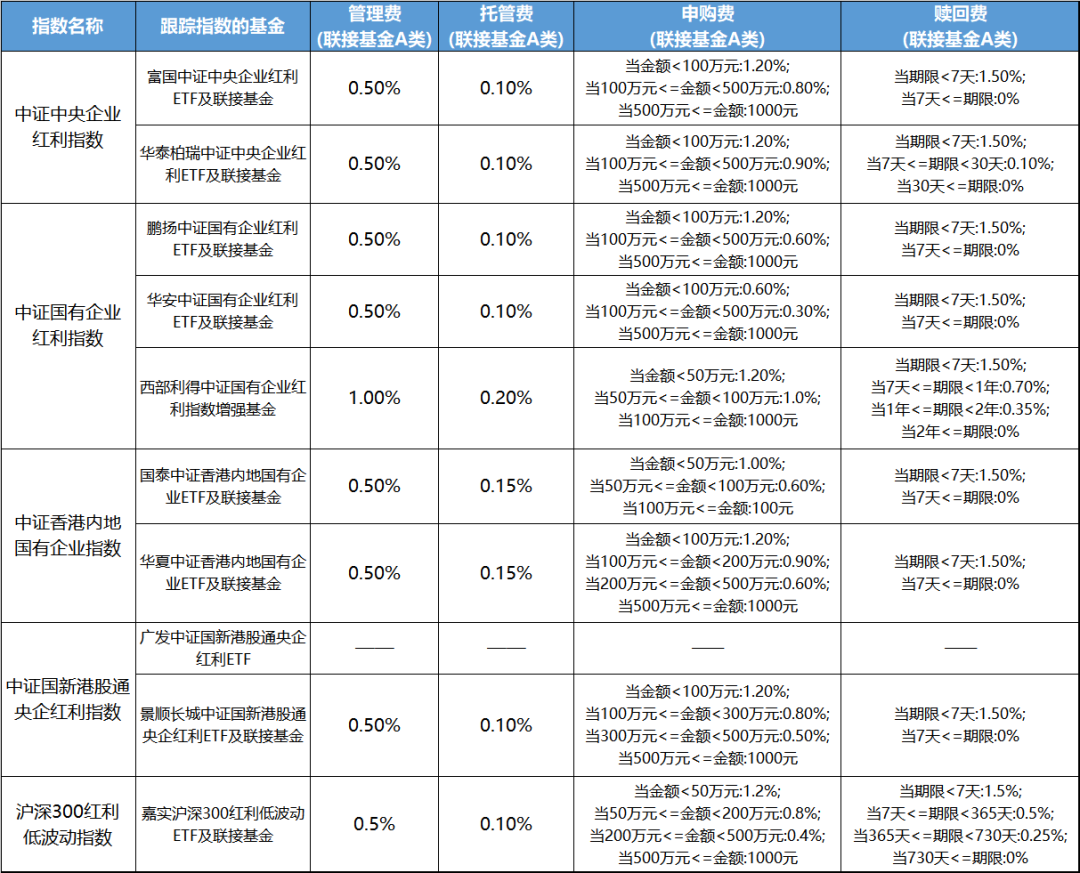

在遴荐场外指数基金布局中特估、红利行情时,除了存眷追踪指数的选股策略区别、估值水对等身分,还不错要点比拟一下来去用度问题。

表:追踪五只中特估、红利指数的基金

开头:Choice,基金招募书

从惩处费和托管费来看,西部利得中证国有企业红利指数增强基金折柳为1%和0.2%,均比其他基金高,主要由于基金接纳了指数增强策略。

从申购费来看,华安中证国有企业红利ETF链接基金比其他基金低,不外好多平台齐在申购费上有较大幅度的扣头优惠(如低至一折),镌汰了这项用度对投资方案的影响。

从赎回费来看,富国中证中央企业红利ETF链接基金、鹏扬中证国有企业红利ETF链接基金、华安中证国有企业红利ETF链接基金、国泰中证香港内地国有企业ETF链接基金、中原中证香港内地国有企业ETF链接基金、景顺长城中证国新港股通央企红利ETF链接基金均是持有大于7天就免赎回费。

至此,咱们为全球分析了五只中特估、红利指数,以及追踪它们的指数基金,但愿能够对全球布局时有所匡助。

声明:基金、基金投顾组合的筹商、分析不组成投资盘问或照顾人服务,本账号发布的言论仅代表个东说念主不雅点,不看成生意的依据。基金投资有风险,基金及基金投顾组合的过往事迹不预示其改日进展,为其他客户创造的收益,并不组成事迹进展的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点履历取消不成赓续提供服务的风险。敬请老成阅读干系法律文献和风险揭示声明,基于自己的风险承受才气进行感性投资。