让建站和SEO变得简单

让不懂建站的用户快速建站,让会建站的提高建站效率!

发布日期:2024-11-14 09:32 点击次数:62

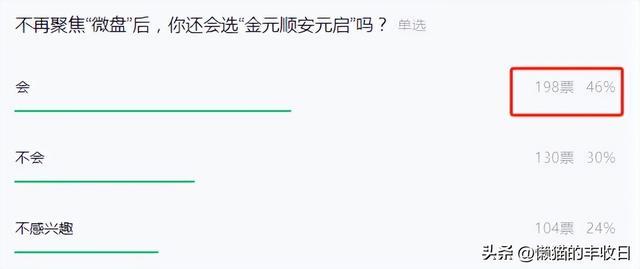

先说下昨天的投票,

不再聚焦“微盘”后,依然有46%的东谈主会选“金元顺安元启”。

赈济比例蛮高的~

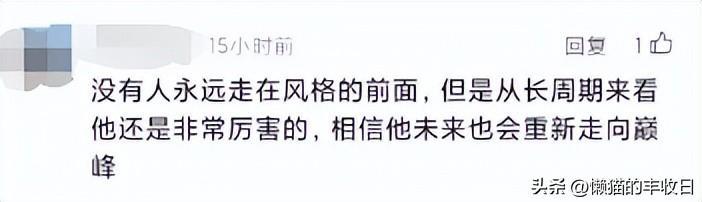

指摘区也有不少赞美的声息,

“莫得东谈主能永远走在格调的前边,从长周期来看,缪玮彬还口角常是非的”

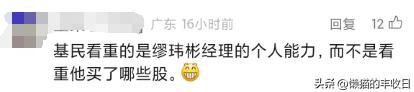

“基民敬重的是缪玮彬的智商,而不是买了哪些股”

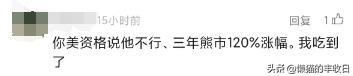

还有东谈主晒出了收益,

3年120%,吃到了~

曾经赚了80%,不绝执有~

天然,也有东谈主质疑格调漂移的。

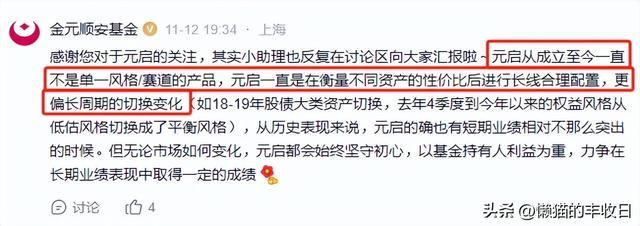

针对这个问题,基金公司的解说是:

“金元顺安元启”不是单一格调/赛谈的居品,一直是在测度不同钞票的性价比后进行长线合理树立,更偏长周期的格调切换。

纪念缪玮彬的操作,

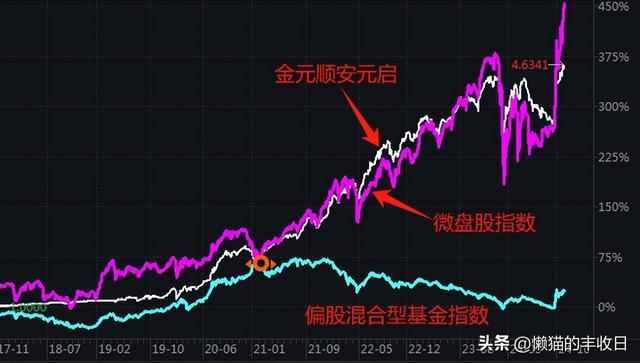

2017年11月,金元顺安元启建筑,原原委委都是缪玮彬在管。

2019年5月之前,基金保执接近空仓的情景,净值呈一根微微进取的直线,最大回撤2%,躲过了2018年的大跌。

2019年5月后,缪玮彬加仓了,基金波动也开动大起来。因为推论的是“微盘+价值+等权重”计谋,是以净值走势和“微盘股指数”很接近。

2023年4季度后,缪玮彬渐渐加仓大盘股,固然在2023年底跑输微盘股指数,但也在2024年头跌幅有限。天然,也在昔日一个多月跑输其他微盘计谋基金。

纵不雅扫数收益区间,“金元顺安元启”涨了358.11%,全阛阓第一。最大回撤只消20.59%,还不到沪深300的一半。

天然,

除了缪玮彬,也有一些持久事迹可以,于今未塌房,口碑还可以的基金司理。

本文先写几个,迎接小伙伴们补充~

01

周海栋

周海栋的事迹无可抉剔,亦然持久事迹排行第一。

2015年5月14日,他科罚“华商新趋势优选”以来,涨了362.65%,是同时主动基金中的第别称。

更费力的是,

这只基金自2019年以来,年年都是正收益,年年都能排进同类前25%。

本年,基金涨了16.05%,亦然同类前25%。

这在全阛阓是唯独份的存在。

是的,

固然缪玮彬持久事迹也很好,但具体到单年度上如故周海栋更胜一筹。

2019、2020年,还有本年,“金元顺安元启”固然都是正收益,却没跑赢偏股搀和型基金指数,同类排行也相对没那么靠前。

操作上,

周海栋是化工决策员出生,投资理念是“基于周期和概率的价值投资”,一手周期,一手成长。

周期方面,

1)从上至下,把柄对宏不雅经济和周期变化的追踪,从大周期的角度去分解行业。

2)然后从中不雅行业的角度起程,找出将来两年成气度概况率趋势进取的行业,再从中精选个股。

概率方面,

除了持久趋势外,周海栋还热心商品价钱波动、短期需求变化、公司基本面等。只消当多个身分共振,均给出积极信号后才会要点布局。

何况很是有耐烦,持久执有。

这点在执仓上有所反应,每一个重仓行业,周海栋的执仓周期都是以“年”为单元。

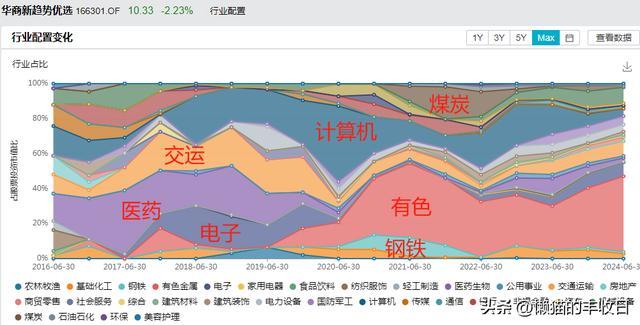

看具体执仓行业的话,

固然擅长周期,但2020年之前周海栋很少买周期,执有的主淌若医药、电子、绸缪机等成长行业。

2021年后,一反常态,重仓周期,把有色、煤炭、钢铁买成了皆备重仓。特别是有色,一直重仓到咫尺。

昔日几年,特别是本年上半年,有色板块一直进展可以,这亦然周海栋事迹没塌房的弥留原因。

关于这个弥留滚动,禁受媒体采访时,周海栋说了这样一段话:

“我从08年入行,就决策上游为主,但是我从12年开动到19年,我基本上都莫得买过上游的股票。直到前年(2020年)年终,我开动进取游歪斜。骨子的原因,是因为我判断上游这些行业,可能渐渐要过问长周期上行的时候段了。”

最新执仓,

有色之后,周海栋又在布局航空。

本年三季度,算上新重仓的祯祥航空,十大重仓股中国曾经有3只航空股。

02

刘旭

2015年7月29日,刘旭开动管“大成高新时刻产业”,任内基金涨了327.01%,仅次于“华商新趋势优选”、“交银趋势优先”,主动基金中排行第3。

年度事迹,

这只基金亦然年年排行靠前。

本年涨了22.75%,同类前12%。

是以看范围,

别的基金司理都是叮属赎回,刘旭却忙着叮属申购。

2020年底,“大成高新时刻产业”的范围是20.74亿元,咫尺曾经有146.47亿元。

投资法子上,

刘旭便是隧谈的价值投资。

投资框架中,不琢磨宏不雅,也不琢磨行业,便是从下到上,基于企业持久价值作念决策和投资,持久执有。热心贸易格局、企业竞争上风、需求天花板等中枢要素。

没啥新意,但胜在能坚执,四平八稳,净值少许点的新高。这不,10月8日刚创了历史新高。

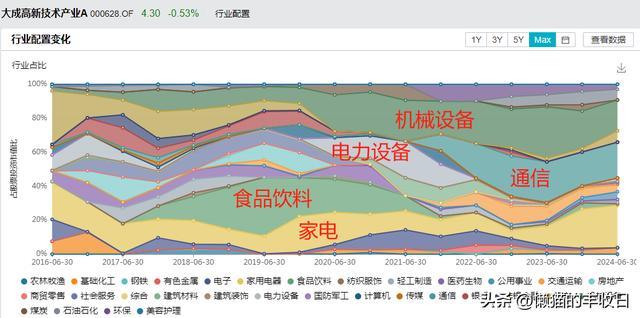

看执仓,

刘旭的执仓周期也很是长。

家电是他永恒重仓的行业,2018-2020年重仓食物饮料,吃到了一波大行情。

2020年下半年后,重仓机械征战,没错过大制造行情。

还有通讯,主淌若电信运营商,2022年一季度把中国迁徙买进十大重仓股后,一直执有,股价最上涨了166%。

2023年下半年后,刘旭渐渐加仓家电,在老成的领域又吃到了一波大行情。

03

高楠

先容过许屡次了,

https://mp.weixin.qq.com/s/ax8xCle_t61ZD075fIYUrA

从下到上,左侧布局基本面改善+事迹爆发的契机,昔日几年的大行情,猪周期、食物饮料、医药、TMT、新能源,他都有参与其中。

再加上他选股智商强,还擅长往复,每段基金司理任职收益收益都很好。

2017年11月到2020年4月,科罚“国泰荣安多计谋”,涨了82.96%,同类前1%。

2020年7月到2023年1月,科罚“恒越决策精选”,涨了34.57%,同类前7%。

2023年12月,高楠在永赢基金复出,科罚“永赢睿信”,任职将满一年,基金涨了17.21%,跑赢同类平均7.43个百分点。

本年的事迹也特别值得一说,

十大重仓股中,每个季度都有大涨的股票,基金也衔接3个季度正收益,高楠的选股、往复智商依旧在线~

04

鲍无可

鲍大爷必须提一下,

和周海栋相似,2019年以来亦然年年正收益。

不外,鲍无可格调偏价值,在2019-2020年排行相对过期。

本年,“景顺长城沪港深精选”涨了17.47%,同类前25%。

投资法子上,

鲍无然则深度价值,敬重估值,但企业基本面的优先级更高。

用他的话来说,“安全边缘是一个复杂的倡导,不是停留在买入皆备估值最低的公司”。

施行投资中,他基于DCF(目田现款流)模子对公司进行估值,比拟敬重持久、自如的现款流,如果不行产助持久、自如的现款流,即使身处再好的赛谈、领有再好的贸易格局,他也不会买的。

是以看执仓,

腾讯、水电是他持久重仓的股票。

还有出书的几只股票,曾经持久重仓,2023年头蹭上了AI倡导大涨,他顺便出货了。

05

徐彦

徐彦也算一位,

2019年底在大成基金复出,

也因为格调偏价值,在2020年进展一般,但2021年后每年岁迹排行都很靠前。

本年,“大成竞争上风”涨了15.51%,同类前25%。

投资法子上,

徐彦是比拟无邪的。

他给我方的定位是“谨慎的价值投资者”,在这个定位之下许多事情都可以作念:

比如择时,

他也用DCF(目田现款流)模子进行估值,但和许多东谈主觉得自如的目田现款流更弥留不同,徐彦觉得折现率和时候也很弥留。

响应到执仓上,便是他会择时。

2015年下半年、2016年底,还有2020年2季度、2季度,都有大幅裁汰过仓位。

2020年3季度,徐彦将仓位降到60%后,就基本保执在这个情景了。

比如会买一些高估值的股票。

徐彦觉得,价值投资是“基于对社会和时期的分解,以得当的价钱买好公司和好团队”,并不单是是低估值。

2022年4季度,他曾买过寒武纪,看最新执仓,也有不少科技股。

06

冯汉杰

冯汉杰曾管理过的“中加转型能源”是不少东谈主眼中的白蟾光。

2018年12月到2023年3月,涨了142.58%,同类前11%,但最大回撤只消13.35%,大幅跑赢沪深300。

投资法子上,

冯汉杰是险资出生,追求皆备收益,会择时、执仓散播,也很敬重估值。

他说,“好行业、好公司、好价钱”中“好价钱”才是最弥留的,是将来收益的弥留保险。这才有了基金的高收益、低回撤。

2023年11月,冯汉杰在广发基金复出,依旧是“谨慎格调”,“广发主题卓绝”涨了6.65%,最大回撤是7.61%。

时候有限,先说这几位,投砾引珠,迎接小伙伴补充~~